不動産購入の資金計画はおおざっぱにしない!気をつけたいポイントとは?

人生において不動産購入は大きな買い物です。

収入やコストに合わせて資金計画を立て、お金の準備について考えましょう。

この記事では、具体的に資金計画を立てる上で重要なことやマイホームにかかる様々なコストについても紹介します。

収支のバランスをみて資金計画を詳細に考えていきましょう。

不動産の購入の資金計画で重要なポイント

不動産購入する時に重要なのは計画性です。

とはいえ、資金計画を綿密に立てようとしても、考えることは多く、そして細かくなり面倒です。

人によってはおおざっぱに計画を立ててしまい、失敗につながります。

資金計画を立てるなら、綿密なライフプランを考える必要があります。できるだけ計画を詳細に立てられるかが成功のカギ。

収入や収支は将来的に変動するものです。今のことだけを考えていてはローン返済が難しくなります。将来を考え、ライフプランを立てていきましょう。

<重要なのは詳細なライフプラン>

資金計画を立てるなら、ライフプランを詳細にシミュレーションします。

重要なのは、今の自分の収入と支出はいくらになるか把握します。

それに伴い将来的に必要になってくるお金は何かを具体的に考えてみましょう。

子供の将来の教育費は何年後にいくら必要になりますか?また、車の買い替えなど出ていくお金の先を見通します。

不動産購入の資金は人生において大きいものです。

それを調達するためにも資金計画を綿密に行い、ライフプランニングの具体化が重要といえます。

<重要なのはすべての貯金を頭金にしない>

不動産を購入する時に、まずはじめに用意すべきものが頭金です。

頭金を多く支払えば、返済期間を短く設定できます。

ただし、貯金額のほとんどを頭金にまわすのは得策ではありません。

いざという時のリスクを考え、手元にお金を残しておきましょう。

・家族の病気での入院や手術

・家電や車の買い替え

・とつぜん働けなくなる可能性

不測の事態は起こりうるもの。

その可能性を考え、頭金には住宅購入の2割ほどをあてるようにしましょう。

とくに病気など予測のつかない事態が起こった時が心配です。家族に持病がないからといって、その可能性はゼロではありません。

病気以外でも交通事故や親の介護という場合もあります。

不動産の購入を無理なく進めるためにも、お金の余力を残して頭金に使いましょう。

<はじめの予算決めが重要>

予算はいくらなのかを決定しましょう。

不動産を購入するには、地域で相場も変わってきます。

自分たちが住みたい地域にかかる費用は予算内に済むのかも検討しましょう。

予算を決めておけば、その上で資金が足りるのか、不足分が発生した時に購入する家のグレードを下げるなど対応方法も考えることもできます。

予算を大きく設定してしまうと、家計にも負担がかかりますので、無理のない範囲で金額は決定しましょう。

いくらまでなら不動産購入してもいいのか、はじめに予算を決めていれば今後の対応もスムーズです。

不動産購入の資金計画にかかるコスト

不動産の購入金額以外にもかかってくるコストがあります。

それは購入時にかかる諸費用もありますし、居住してから後も継続的にかかってくるものもあります。

そのランニングコストがいくらになるのかライフプランニングし、資金計画にもりこみましょう。

では、以下では具体的にどのようなコストがかかってくるのかを解説します。

<不動産購入時にかかるコスト>

不動産購入する時にかかってくるコストは色々とあります。住宅の費用だけではないことを頭に入れておきましょう。

・新調したい家具家電の費用

・住居に合わせた家具の費用

・登記費用

・住宅ローンの利息

・引っ越し業者などの費用

・仮住まいの費用

などといったものがかかります。

しかし、すべてのコストがかかってくるわけではありません。

家具家電を新調したい数や費用もそれぞれ家庭で異なるものです。

自分の家庭ではどこにどれくらいの費用がかかるのか一度計算してみましょう。

<購入後、継続的にかかるコスト>

不動産を購入し、住み始めた後にもコストがかかります。

・固定資産税、都市計画税

・修繕費用

・保険料

・光熱費

これらの費用も各家庭で異なります。

戸建てでも外壁の塗装や家の修繕にはおよそ10年単位になりますが、将来的に必要となります。

少しずつ積み立てていざという時に対応できるようにしていきましょう。

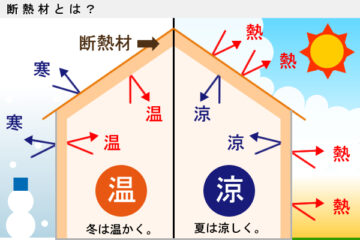

また、賃貸住まいから戸建てに越した場合の光熱費も上がります。部屋数が増えますし、部屋じたいも広くなるでしょう。その場合、エアコンの電気代も少し上がります。

電気供給量も多くなるため、アンペア数が上がり、賃貸の時よりも電気代は増加します。

保険料も家族の成長に合わせてかかるもの。それぞれ変動や増加の可能性はあります。

不動産購入の資金計画で不足分を補うには

資金が想定していた予算よりも金額が大きくなってしまった場合、不足分を補う必要があります。

親からの援助が期待できるのかの確認も大切ですが、贈与税もかかる問題ですので、安易にただお金をもらえばいいものでもありません。

税金を抑え、なおかつ援助や借入額を上げる方法を紹介します。

<不足分を親からの援助で補う>

親や祖父母などまわりからの援助があれば予算も上がります。

ただし、1年間に110万円以上受け取ると贈与税がかかってきます。

これを非課税にするには「住宅取得資金贈与の特例制度」を利用しましょう。

築年数20年以下やマンションであれば25年以下など条件があります。

これが耐震住宅と認められているものなら築年数での制限はありません。

・耐震住宅または省エネ住宅

・耐震でない場合、マンションなら築25年以下、木造戸建てなら20年以下

・贈与を受けた翌年3月15日までに住居に住まうこと

・贈与を受けた年の合計所得金額が2000万円以下

・贈与を受ける年の1月1日時点で20歳以上

上記の条件がそろっていれば贈与税は非課税になります。

要件該当しだいでは、最大3700万円までの贈与の税金はかかりません。ただし、個々の条件により値段は前後します。

耐震住宅かそうでないかでもまた違うので注意しましょう。

<資金の不足に親との名義を共有化>

親と自分で資金を出し合い、名義を共有する方法があります。

名義を共有する相手は、自分の親でも義父や義母でも可能。

夫の親との同居するパターンが多いとは思いますが、反対に妻の両親とでも共有化ができます。

共有かにするメリットは、住宅ローン控除が2重に受けられるため、減税することができる点です。

ただし、相手が他界すれば相続の対象になります。半分は自分が資金を負担していたとしても、相続分の分配をしなければならなくなります。

<資金不足に夫と妻との共有化も可能>

資金不足を補いたいが、親と同居するわけでもないので名義の共有化ができない場合、夫婦で契約する方法もあります。

夫婦であれ借入金を増やし、住宅ローンを組むことが可能です。そうするために、夫婦で収入を合算するといいでしょう。

ただし、将来の見通しをしっかりと考え、返済金額を決めないと返済が難しくなります。

どちらかが仕事を辞めれば住宅ローンも返せなくなります。

例えば出産にともない休業しなくてはならなくなった、という場合には住宅ローン控除も使えなくなります。

夫婦ともども安定した収入が見込めるという場合には夫婦共有の名義が有効でしょう。

とはいえ、ローンを設定する際は支払いすぎに注意。ポイントはローンの金額を年収の25%以下にならないように組むようにしましょう。

収入に合わせた金額を設定すれば、無理なく返済できます。

最後に...

将来の見通しを立てるためにもライフプランを詳細に考えましょう。

現状のお金、将来どのような支出が生まれるのか、収入はどうなっていくのか分かる範囲で考えることが大切です。

その計画がなければ資金計画も思うようにいかないでしょう。

思い通りのマイホームを建てるためにも、下準備を入念にするといいですね。

※いえらぶコラムより

-

みらいえ工房 設計のこだわり

2021.06.09 -

リフォーム補助金について(大館市・秋田県)

2021.06.10 -

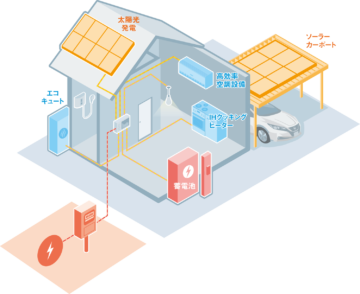

ゼロエネ住宅

2021.06.16 -

新築住宅をきれいに保つポイント

2021.06.28 -

家を建てる前に完成内覧会に行った方が良い理由

2021.07.01 -

注文住宅の土地探しはどうやって探せばいいの?

2021.07.07 -

せっかく近々家を建てるなら 補助金、優遇税制を使いこなそう!!

2021.07.14 -

大館市新築 地鎮祭が行われました。

2021.07.15 -

室内でできる簡単な暑さ対策

2021.07.16 -

住宅用の土地、何坪の土地を探せばいいの??

2021.07.22

最新記事

- 02月20日 お得な補助金がありすぎてワケ分からん問題 について

- 11月08日 オール電化ってどうなの?メリットとデメリットを徹底解説!②

- 11月05日 オール電化ってどうなの?メリットとデメリットを徹底解説!①

- 11月01日 ホームパーティー向きの一戸建てとは?種類や間取りを知ろう!

- 10月20日 今日は何の日?